老後2000万問題という言葉が世間をざわつかせて以降、お金に対する悩みは国民的な問題となっています。将来のお金に対する不安が尽きることはありません。

そのような状況下において、政府は貯蓄から投資へという言葉を謳い、銀行や証券会社はさまざまな金融商品を取り扱ってきました。

当記事では、多くの金融商品の中の一つである、ファンドラップについてを取り上げます。

ファンドラップをやめておくべき理由やリアルな評判について解説しているので、ぜひ参考にしてください。

ファンドラップとは?

ファンドラップとは、証券会社などの金融機関に資産運用を一任するサービスを指します。

金融商品には株式や債券、不動産投信など、数をあげれば星の数ほど存在するため、投資を始めたばかりの方にとっては何が良い商品なのか、何が悪い商品なのか判断をつけるのが困難です。

ファンドラップは金融の知識がなく投資に疎い方でも安心して資産運用を始められる、という謳い文句から各金融機関が力を入れて販売をおこなっている金融商品の一つです。

ファンドラップの仕組み

ファンドラップサービスを始めるにあたっては、取引する金融機関と投資一任契約を結びます。

契約締結後は、現在の保有資産状況や家計状況、老後プランなどを金融機関に相談し、それらのヒアリングした情報を基に金融機関が投資家個人個人に対し最適なポートフォリオの検討をおこないます。

そのポートフォリオ内容について問題がなければ実際の運用を開始する、という仕組みです。

運用開始後は、資産の状況や今後の見通しについてのフィードバックが定期的におこなわれ、現行の運用を継続するのか、それとも運用の見直しをおこなうのかについて、相場環境を鑑みながら都度契約締結をした金融機関と相談し、最適な運用を目指し改善を図ります。

ファンドラップとはこのように自分の意向を反映しながら、金融機関に資産運用を任せることができるサービスです。

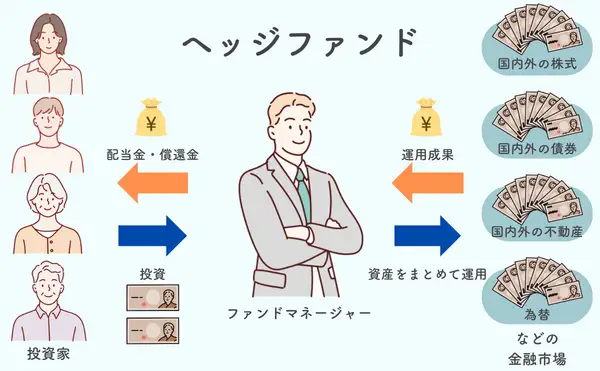

ファンドラップと同じく、プロに運用を任せられるヘッジファンド。投資商品に自分の意向は反映できませんが、ファンドラップよりも成績がよく、プロによるリスクヘッジも徹底されています。

最低投資額は500~1000万円からと高額ですが、ヘッジファンドなら年利10%も狙えるため富裕層に人気の投資方法です。

ファンドラップとヘッジファンドはどちらがおすすめ?の章でも解説しているので、ぜひご覧ください。

ファンドラップと投資信託を比較

ファンドラップの説明を踏まえ、投資信託と比較した場合との違いがわかりにくいと感じた方がいるかもしれません。

投資信託はその名の通り「信託」という言葉があるように、金融機関に運用を任せる商品であることから、ファンドラップと大きな違いがないように思えます。

ファンドラップと投資信託の違いは、主に以下の3点です。

- 商品選定の自由度

- サービスの質

- コスト

表にまとめると以下のようになります。

| ファンドラップ | |

|---|---|

| 商品選択の自由度 | 金融機関側が顧客一人一人に対してオリジナルのポートフォリオを設定する |

| サービスの質 | 金融機関の営業担当者が定期的に運用報告をおこなってくれる |

| コスト | 投資信託にかかる手数料に加え、「投資一任報酬」といわれるファンドラップ専用の管理手数料が発生する |

| 投資信託 | |

| 商品選択の自由度 | 金融機関があらかじめ定めたポートフォリオ方針に基づいて運用をおこなう |

| サービスの質 | 運用成績について個別のフォローアップはない |

| コスト | 購入時の手数料に加え、「信託報酬」と「信託財産留保額」という管理コストが発生する |

それぞれの詳しい違いについては、比較しながら順番に解説していきます。

商品選定の自由度

投資信託は金融機関があらかじめ定めたポートフォリオ方針に基づいて運用をおこないます。

たとえば投資信託のポートフォリオのうち、株式の配分は50%、債券の配分は50%というように金融機関側で一律に設定をします。そのため、顧客に商品の中身を選定する選択権はなく、その投資信託を購入した顧客は全員が同じポートフォリオの商品を保有することになります。

ファンドラップの場合は、顧客にヒアリングした資産状況やリスク配分を考慮した上で、金融機関側が顧客一人一人に対してオリジナルのポートフォリオを設定するという仕組みの商品です。

そのため、一般の投資信託と比べて商品選定の自由度は各段に高く、何の商品にどれくらいの比重を置くのか、顧客が10人いれば10通りの選択肢が存在することになります。

サービスの質

投資信託は運用成績について個別のフォローアップはありません。一般的に作成された運用報告書が定期的に金融機関から提示されるのみであり、情報の取得も顧客自らが金融機関のホームページを閲覧しにいく必要があります。

相場環境次第ではポートフォリオの見直しは定期的におこなうべきものですが、投資信託の場合はそのタイミングだけでなく、戦略や方針などは全て金融機関の判断の下で実施されます。

ファンドラップの場合は、金融機関の営業担当者が定期的に運用報告をおこなってくれます。また、現時点での運用状況や相場環境、顧客意向を鑑み、運用の改善や見直しを細やかに実行することが可能です。

コスト

投資信託でもファンドラップでも、運用を金融機関に任せるという点で管理コストが発生します。

投資信託の場合は購入時の手数料に加え、「信託報酬」と「信託財産留保額」という管理コストを要し、預入の金額に応じて一定の比率で発生します。

ファンドラップの場合は上記の管理コストに加え、「投資一任報酬」といわれるファンドラップ専用の管理手数料を要します。

つまり、投資信託は一律のサービスのためファンドラップよりも安価であるのに対し、ファンドラップの場合は顧客一人一人に対して手厚い待遇をすることから、その分コストも高くなるという仕組みになっています。

投資信託についての詳細は以下の記事をご参考ください。

「ファンドラップはひどい」5つの理由【金融庁も注意喚起】

ここまで紹介したファンドラップですが、世間では「ファンドラップはひどい」と言われており、評判の悪い金融商品です。 なぜ評判が悪いのか、その理由を解説していきます。

ひどいと言われる理由①運用パターンが数種類しかない

ファンドラップは顧客一人一人に対してポートフォリオのプランを決めてくれますが、厳密にはそこまで細やかな対応をしているわけではありません。

実際の運用パターンは数種類しかなく、「安定重視」「バランス型」「成長重視」など一定のパターン分けをおこない、顧客からヒアリングした内容に最も合致するものを選択するだけです。一般の投資信託に多少のアレンジが加えられている程度の内容となっています。

さらに言うと、ファンドラップは商品選定の自由度が高いと言ったものの、元をたどれば扱っている商品に大きな違いはありません。

株式や債券、既に存在している投資信託などの配分を自由に変更することができますが、ファンドラップオリジナルの商品が存在しているわけではありません。

そのため、金融商品の知識さえあれば、金融機関に運用を一任せずとも自分自身でファンドラップと同じ運用が可能です。

市場状況に左右されず、安定して年10%以上のリターンが欲しい人は「ヘッジファンド」がおすすめ。

ヘッジファンドは、資産運用のプロであるファンドマネージャーが銘柄を選定して分散投資してくれます。

さらに、市場状況に合わせてさまざまな投資戦略を駆使しているため、下げ相場でも利益が狙えます。

例えば、2020年にコロナショックの影響で80%以上の投資信託がマイナスとなりましたが、日本のヘッジファンド「BMキャピタル」は利益を出してフィニッシュ。

ヘッジファンドについてはこちらでも解説しています。

ひどいと言われる理由②手数料が二重で取られる

ファンドラップは二重で手数料が発生しているため、手数料が高いという特徴があります。

ファンドラップに二重の手数料が発生する理由は、ファンドラップの中身に通常の投資信託が含まれているからです。

まず、ファンドラップには「投資一任報酬」という手数料が発生します。これはさきほど説明したように、運用について専属の一任契約を締結していることにより発生する手数料です。

この投資一任報酬に加えて、通常の投資信託と同様に「信託報酬」と「信託財産留保額」が発生します。

ファンドラップの契約における「投資一任報酬」と、「信託報酬」および「信託財産留保額」という複数の手数料が発生しているため、最終的なリターンはその分減額していることになります。

ファンドラップの手数料の高さについては金融庁も以下のように注意喚起をしていますのでご参考ください。

(“ファンドラップを提供する金融機関は、顧客の目標とする利回りやリスク許容度等を聴取した上で、運用のプロが、それに沿った資産配分や商品選択、配分見直し等を行っており、その対価として、資産残高に応じて投資一任報酬を徴収している。

これ以外にファンドラップで運用する投資信託の信託報酬等がかかるため、投資家が支払う手数料は、主なファンドラップ商品の平均で、年間2.2%に達する。

一方、一般の投資信託の場合、初年度に平均3%程度の販売手数料がかかるものの、毎年支払う手数料(信託報酬等)は平均1.5%程度となっている。

これらの平均料率を使って、ファンドラップと一般の投資信託の保有コストを比較してみると4年を超えて投資を継続する場合、ファンドラップの方が一般の投資信託よりも保有コストは高くなる計算となる”)

参考:金融庁平成27年金融レポート

ひどいと言われる理由③最低投資金額が300万円以上

| ファンドラップ名(金融機関名) | 最低購入額 |

|---|---|

| 野村ファンドラップ(野村證券) | 500万円以上 |

| ダイワファンドラップ(大和証券) | 300万円以上 |

| SMBCファンドラップ(三井住友銀行) | 300万円以上 |

| りそなファンドラップ(りそな銀行 | 300万円以上 |

| FIRST STEP(みずほ銀行) | 500万円以上 |

| ゆうちょファンドラップ(ゆうちょ銀行) | 300万円以上 |

一般の投資信託の最低投資金額は数百円程度ですが、ファンドラップは最低投資金額が一般の投資信託だけでなく、金融商品全般の中でも高いことが特徴です。

最低金額は金融機関によって異なりますが、最低でも300万円以上が必須となっています。 大手金融機関が扱っているファンドラップの最低購入金額については上記のとおりです。

500万円以上の投資ならファンドラップより断然ヘッジファンドがおすすめです。プロに運用を一任することで年利10%以上が狙えます。

ファンドラップとヘッジファンドはどちらがおすすめ?でも解説しているので参考にしてみてください。

ひどいと言われる理由④利回りが低い

さきほどファンドラップは手数料が高いことを解説しました。手数料が高いということは、儲けが発生したとしても手数料として差し引きされる金額が大きくなることから、結果的に利回りが低くなります。

たとえば、ファンドラップで投資信託を購入した場合と、投資信託を普通に購入した場合を比較して考えてみます。

投資信託の場合、コストは信託報酬と信託財産留保額のみですが、ファンドラップについては『投資一任報酬』も別途発生します。

手数料が高い分、ファンドラップの利回りが低くなることは避けられません。

そこで、手数料を抑えつつ年10%以上の高いリターンが狙える「ヘッジファンド」がおすすめです。

ヘッジファンドの手数料は「成功報酬」であるため、利益が発生している場合のみ支払います。

一方で、ファンドラップは利益が発生していない場合でも手数料がかかるため、元本割れするリスクも大きいです。

例えば、日本のヘッジファンド「BMキャピタル」は、過去10年間の平均利回りが10%以上と圧倒的な運用パフォーマンスを残しています。

さらに、2013年の設立から一度もマイナスを出したことがなく、たった4年で資産価値は2倍以上に増加しています。

ヘッジファンドについてはこちらの章で詳しく解説しています。

ひどいと言われる理由⑤系列会社の商品が優先される

ファンドラップについては以下の注意喚起が金融庁より発せられています。

(“<運用対象とする投資信託>

対象の証券会社や信託銀行が提供しているファンドラップについて、運用対象の投資信託の中身を見ると、系列の投資運用業者が設定する投資信託が平均で5割前後を占めており、中には7割近くに達するものもある。ファンドラップを提供する金融機関は、各社とも、顧客よりも系列会社の利益を優先することがないように、運用対象の投資信託選定に際し、別途、外部より助言を受けているものの、当該助言会社も大半が系列会社となっている等、選定プロセスの透明化に向けた取組みはいまだ途上にある。”)

参考:金融庁平成27年金融レポート

金融機関は営利企業であることから、自社の利益を追及することは当然です。そのため、ファンドラップに組み込まれる金融商品は顧客よりも自社の利益を追及して検討されてしまいます。

具体的には、自社やグループ会社で取り扱っている手数料の高い投資信託がポートフォリオの対象です。

手数料が高いと金融機関としては儲けが膨らみますが、顧客側としては利回りが低くなる要因になります。

【ひどい】ファンドラップで大損している評判・口コミ

ファンドラップの評判や口コミは各社様々ですが、総じて印象は良くありません。 実際の評判について、以下の通り紹介します。

ゆうちょファンドラップの評判

“確かに ゆうちょ銀 のメイン顧客とファンドラップは相性が良いかなとも思います。 が、この場合の相性というのは主に売る側にとって、という意味ですけどね……”

my株・株マップ【公式】(@kabumap)

ファンドラップは販売側にメリットはあるが顧客側はそうではない、ということに触れています。 ファンドラップは手数料が高いことを暗に指摘した内容です。

ゆうちょファンドラップより、ヘッジファンドなどを検討した方がいいかもしれません。

りそなファンドラップの口コミ・評判

“既に確定拠出年金、積立NISA、個人年金を自分で手続きして始めているけど、銀行とかの資産運用の相談に行ったら何を教えてくれるんだろ。りそなの広告見てたら上記以外にファンドラップとか書いてあって、もしファンドラップ進められたら仰け反りそう。”

意識低い社長(@ishikihikuisha)

優秀な金融商品がたくさんあるにもかかわらず、ファンドラップをすすめられることはないだろうと考えている様子です。 顧客にとって有利な金融商品は総じて手数料が低いため、金融機関にとっては儲けは少なく旨味はありません。

みずほファンドラップの口コミ・評判

“『みずほファンドラップ』が、 『みずほファントラップ』にみえて、なんとなく騙されそうでこわい(笑)”

試験用まとめ@42期(@insomniaspiral)

ファンドラップによる運用に不安を感じています。心象の悪い様子が窺える口コミです。

三井住友信託銀行ラップ口座の口コミ・評判

“三井住友信託銀行のファンドラップ、運用に対する報酬で成果報酬を選んだ場合に運用成果額の16.5%とるんだ。この成果がアルファじゃなく投資元本超過分を指しているとしたら、もうほぼ税じゃん”

労働集約(@a_fake_bastard)

ファンドラップの手数料が割高であることを指摘した内容です。一般投資信託の信託報酬1%にも満たないものばかりです。 それに比べるとファンドラップの手数料がいかに割高なのかがわかります。

ダイワファンドラップの口コミ・評判

“ダイワのファンドラップが一週間で70万減っていた件、、”

花菱さくたろう(@saku44)

ファンドラップで損失が発生していることが確認できます。投資一任契約とは言っても、結局のところ選んでいる商品に大きな違いはありません。 ファンドラップは特別なものでも儲かりやすい商品でもないことがわかります。

MUFGファンドラップの評判・口コミ

親父が買ってたMUFGファンドラップ 2017年末に650万で契約して、4年後にほぼトントンで回収したという話。 最初にいきなり30万円抜かれて、その後も毎年数%抜かれ続けるという鬼畜商品でした。この急激な上げ相場でようやく取り戻せるくらいの商品性です。 勝手に契約しないように管理していきます。

mog🐳クリノガウディー被害者の会 会長

@mog_mog_moggy

初回手数料や毎年の手数料がかかり、上昇相場でようやくプラスになった様子がわかります。

ファンドラップの見通しは?10年後はどうなる

ファンドラップは手数料が高く、リターンが低いことをご理解いただけたと思います。ではファンドラップによる運用を今後も継続するとどうなるのでしょうか。

金融庁はファンドラップの運用成績について以下のように調査、公表しています。

費用控除後インベスター・リターンがマイナスで残高比率が大きいファンドは、国内債券型や先進国債券型など低リスクのファンドが主体であり、ファンドラップ全体のリスクを抑えるうえで分散投資の観点からは組み入れに一定の役割を持つものとみられるが、ファンドラップの費用水準が必ずしも組み入れ対象ファンドのリターンに見合っていないという見方もできる。

金融庁運用会社のKPI測定と諸論点に関する分析について

この結果を見るとファンドラップよりも、自分で投資信託を選定して運用をしたほうがリターンがよかったという見方もできます。

もちろん、だからと言って10年後の運用成績がどうなるかは誰にもわかりません。しかし、過去の運用成績を見てわかることは、たとえ一任契約をしてプロに運用を任せたとしても損するときは損をするということです。

それであれば高い手数料を払うよりも、金融商品について学び、自分で低い手数料の投資信託を選定して運用をしたほうがファンドラップよりもリターンの期待値は高くなるのではないでしょうか。

「ファンドラップはひどい」に関するよくある質問

当記事はここまでファンドラップに対して否定的な見解を示し、評判の悪さについて紹介してきました。

この点について、既にファンドラップを保有している場合や、今後どうやって資産運用をしていけばいいのかなど、悩まれている方もいるのではないでしょうか。

ここではファンドラップに関してよくある質問をまとめましたのでご参考ください。

ファンドラップの解約タイミングは?

ファンドラップを保有している場合、適切な解約時期はいつになるのでしょうか。結論としては今すぐに解約をすべきです。理由としては2つあります。

1つ目は、いつかは上がるかもと思っている間も手数料は継続的に発生するからです。高い手数料が発生している限り、いつまで待ってもリターンに期待できる環境が訪れることはありません。

2つ目の理由は、解約した資金ですぐに別の運用に切り替えることができるからです。さきほど、ファンドラップよりも運用成績が良い投資信託やヘッジファンドがあるとご説明しました。

ファンドラップを継続保有することで多少のリターンはあるかもしれませんが、一般の投資信託であればより良いパフォーマンスを発揮していることが予想されます。

解約のタイミングを迷われている方は、タイミングを見計らうのではなく、できる限り早く解約をしてしまいましょう。

ファンドラップの契約残高が伸びている理由は?

ファンドラップの運用残高は増加傾向にあります。残高が増えているということは、契約数が伸びている、もしくは運用益が発生しているかのいずれかです。

ファンドラップがひどい商品なのであれば、契約数は伸びずリターンも低いはずです。にもかかわらず残高が増えているのは何故なのでしょうか。

理由は運用成績が良いからではなく、金融機関が営業に力を入れることで契約者数が伸びているからです。

ファンドラップは手数料が高いことから、金融機関にとっては稼ぎ頭の商品です。熱心な営業活動により、知識の浅い顧客がついつい契約をしてしまうという状況が発生しているため、評判は悪くとも結果として残高が増加しているという背景にあります。

ファンドラップでつみたてNISAは利用できますか?

資産所得倍増計画が謳われ、2024年からNISAの内容に大きな変更があります。これに先立ち、最近ではNISAならびにつみたてNISAの利用をされている方が増えています。

NISA(つみたてを含む)は国民一人一人が自立して将来の資産形成を図ることを目的に形成されている制度です。そのため、数千種類ある金融商品の中から厳選されたものを選び、選ばれた商品のみがNISAで運用できるという決まりになっています。

この厳選された金融商品の中にファンドラップは含まれていません。つまり、NISAは利用できないため注意が必要です。

ファンドラップとヘッジファンドはどっちがおすすめ?

ファンドラップと似て非なる金融商品にヘッジファンドというものがあります。ファンドラップとヘッジファンドではどちらがおすすめなのか、これはずばりヘッジファンドがおすすめです。

そもそもヘッジファンドとは、資産を預けることで代わりに運用してもらうというもので、ファンドラップと似ています。

ヘッジファンドとファンドラップの大きな違いとしては、ファンドラップは投資家一人ひとりに合わせて運用先の調整や運用を行うのに対し、ヘッジファンドではファンドマネージャーが投資家の資金をひとくくりにして運用を行うという点です。

ヘッジファンドでは株式や債券に限定することなく、国内外の株式・債券・為替・商品先物・デリバティブなどのいわば「世界中すべての金融商品」を投資対象とし、運用益を狙いにいくのが特徴。ファンドマネージャーは市場環境を見て多様な選択肢から分散投資先の決定・ポートフォリオの見直しを行います。

また投資戦略に関して制限をほとんど受けないヘッジファンドでは、「空売り」と言われる下落局面でも利益を狙える戦略を駆使することも可能。

「多様な分散投資先」と「下落耐性がある」という2つの強みがあることで、中・低リスクであるにも関わらず年間10%以上もの利回りを狙うことが可能な点はヘッジファンドの最大の特徴と言えるでしょう。

そんなヘッジファンドは「私募形式」で運用されており、募集できる投資家の数に制限があるため、投資家一人ひとりが負担しなくてはならない出資額が高額になるという点はネックポイントとなるでしょう。海外の有名ヘッジファンドの場合は最低投資額は億を超えることも。

しかし、日本のヘッジファンドであれば1000万円程度から出資ができる点はうれしいところ。ファンドラップを検討している方やすでにファンドラップで運用をしていた方は1000万円を保有しているという方も多いのではないでしょうか?これを機会に是非ヘッジファンドもご検討くださいね。

ちなみに筆者おすすめのヘッジファンドは以下の2社です。

| ヘッジファンド | 特徴 | 公式サイト |

|---|---|---|

| BMキャピタル | 10年以上の運営実績を持つ老舗ヘッジファンド | 公式 |

| ハイクアインターナショナル | 事業融資で手堅いリターンを狙う新興ファンド | 公式 |

BMキャピタル

| 運用開始 | 2013年 |

|---|---|

| 投資対象 | 日本株(バリュー株) |

| 年間利回り | 10%以上 |

| 最低投資額 | 1000万円 ※1000万円未満の相談可 |

| ロックアップ期間 | 3ヶ月 *3ヶ月に1回出金、解約が可能 |

| 資料請求・ 運用の相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| 公式サイト | BMキャピタル公式サイト |

BMキャピタルは2013年創業の老舗ヘッジファンドです。

運営歴が10年以上あるにも関わらず、運用成績がマイナスになった年が1度もない「絶対収益」を実現している安心感のあるヘッジファンドです。

BMキャピタルは、バリュー株投資をメインに平均利回り10%以上の運用実績があります。

バリュー株とは企業価値が高い割に株価が正当な評価を受けていない割安株のことで、株価の下落リスクが少なく、今後株価が上昇する可能性が高いため、長期運用によってリターンが得られやすくなります。

BMキャピタルは国内のヘッジファンドの中では歴史が古く、運用成績が安定していることから一番おすすめのヘッジファンドです。

資料請求や運用の相談は無料なので、より詳しく知りたい方は公式サイトから問い合わせてみてください。

相談はオンラインでも対面でもOK。セールストークもなく、過去の投資実績や詳しい投資戦略が聞けるほか、質問にも丁寧に答えてもらえますよ。

ハイクアインターナショナル

| 運用開始 | 2023年 |

|---|---|

| 投資対象 | ベトナム企業 |

| 年間利回り | 12% |

| 最低投資額 | 500万円 |

| 公式サイト | ハイクアインターナショナル公式サイト |

ハイクアインターナショナル(以下、ハイクア)は、親会社であるSAKUKO VIETNAM(以下、SAKUKO)への貸付利息を投資家に利益として還元するファンドです。

SAKUKOはベトナムに進出した日系企業で、日本製品の販売店やスイーツ店、ホテルを多数展開。メディアにも取り上げられています(「SAKUKO VIETNAM」で検索してみてください)。

投資家はハイクアに投資し、ハイクアはそのお金をSAKUKOに融資。SAKUKOはこの資金を元手に事業を拡大し、ハイクアに利息とともに返済し、ハイクアは投資家に年利12%で配当として還元します。

配当の12%は3カ月ごとに3%ずつ受け取ることも、再投資に回すことも可能。再投資に回せば、6年で約2倍に増やせる計算になります。

金融商品への投資ではなく、経済成長著しいベトナム企業への融資という投資案件のため、格段にリスクが低く堅実なリターンが期待できます。

最低投資額も500万円からと他のヘッジファンドと比較しても始めやすい金額設定ですので、投資初心者におすすめです。

無料の資料請求やオンライン面談では、ハイクアやSAKUKOのより詳しい情報が得られますので、ぜひ問い合わせてみてください。

ヘッジファンドへの投資には500万〜1000万円以上のまとまった資金が必要になります。

大切な資金を預けるわけですからしっかりと相談し、理解してから出資したいですよね。

資料請求や運用の相談は無料ですので、複数のヘッジファンドに問い合わせて比較検討することをおすすめします。

ぜひ公式サイトから問い合わせてみてください。

| ヘッジファンド | 特徴 | 公式サイト |

|---|---|---|

| BMキャピタル | 10年以上の運営実績を持つ老舗ヘッジファンド | 公式 |

| ハイクアインターナショナル | 事業融資で手堅いリターンを狙う新興ファンド | 公式 |

上記2社以外のヘッジファンドは以下の記事で紹介しています。

ファンドラップ各社の運用実績ランキング【2024年最新】

2020年はコロナの影響により、株式市場は苦戦を強いられる年でした。その後の相場は緩やかに回復基調を辿りつつも、世界的なインフレリスクや地政学リスクを抱え、相場は軟調な展開を見せています。

ではファンドラップの運用成績はどうだったのでしょうか。市場平均を上回るパフォーマンスを発揮することができたのでしょうか。

ファンドラップは各社取り扱っている金融商品ですが、運用の中身やポートフォリオに組み入れる運用担当者は当然異なることから、運用成績は必ずしも同じトレンドとは限りません。

各社のファンドラップについて、2024年最新の運用実績ランキングを比較します。

ランキング1位:ダイワファンドラップ

2024年最新のデータによると、最も運用実績がよかったのは大和証券取り扱い商品のダイワファンドラップです。

過去5年間の費用控除後リターンは1.8%、過去3年間の費用控除後リターンは2.4%でした。ランキング1位のファンドラップでも2%前後の運用実績に留まっています。

外部環境は決して良くなかったとはいえ、ファンドラップの運用は苦戦していたことが見て取れます。

ランキング2位:三井住友ファンドラップ

2024年最新のデータによる運用実績ランキング2位は三井住友ファンドラップです。

過去5年間の費用控除後リターンは1.6%、過去3年間の費用控除後リターンは2.1%でした。

1位のダイワファンドラップと大差のない運用結果となっています。

ランキング3位:野村ファンドラップ

2024年最新のデータによる運用実績ランキング3位は野村證券取り扱い商品の野村ファンドラップです。

過去5年間の費用控除後リターンは0.9%、過去3年間の費用控除後リターンは1.1%でした。

1位のダイワファンドラップと比べ、リターンは半分程度となっています。

ランキング4位:みずほファンドラップ

2024年最新のデータによる運用実績ランキング4位はみずほ証券取り扱い商品のみずほファンドラップです。

過去5年間の費用控除後リターンは0.7%、過去3年間の費用控除後リターンは0.8%でした。

ここまでくるとリターンはほぼないことが分かります。

ランキング5位:りそなファンドラップ

2023年最新のデータによる運用実績ランキング5位はりそな銀行取り扱い商品のりそなファンドラップです。

過去5年間の費用控除後リターンは-0.9%、過去3年間の費用控除後リターンは-2.2%でした。4位までと比べ、このファンドラップはリターンがマイナスになっています。

株式市場は戻り基調になっていたにもかかわらず、運用実績は大変残念な結果です。ファンドラップで利益をあげることがいかに難しいことなのかを物語っています。

【まとめ】ファンドラップは実績や評判がひどいからやめとけ

ファンドラップは金融機関と投資一任契約を締結することで資産管理一任してくれるという、ある意味VIP待遇のサービス提供をしてくれる金融商品に感じてしまいます。

しかしその実態は、手数料が高くリターンが低い、顧客にとっては非常に劣悪な金融商品であることがご理解いただけたのではないでしょうか。

ファンドラップは悪い評判や口コミがインターネット上で見受けられますが、実際の運用実績はひどく、それらの評判は信憑性が高いと考えられます。

これから資産運用を検討される方は、ファンドラップの選択は避けたほうが賢明です。

お金は命の次に大事なものと言っても過言ではありません。金融機関の口車に惑わされることのないように、自分の身を守るという意味でも金融商品の知識を学ぶことが必要です。

筆者としてはまとまった資金の運用先としてヘッジファンドをおすすめしますので、検討してみてください。

当サイトでは大和証券、野村証券、SMBC日興証券の各ファンドラップの評判・口コミについても解説していますので、ぜひご参考ください。